「コスト控除後のリターン実績」で運用業者を判断する

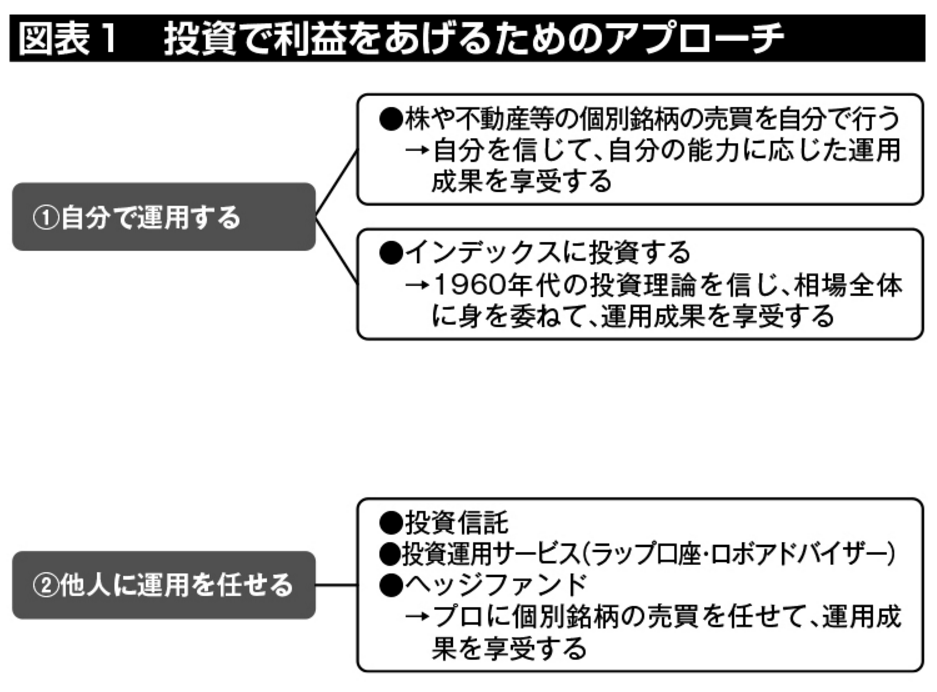

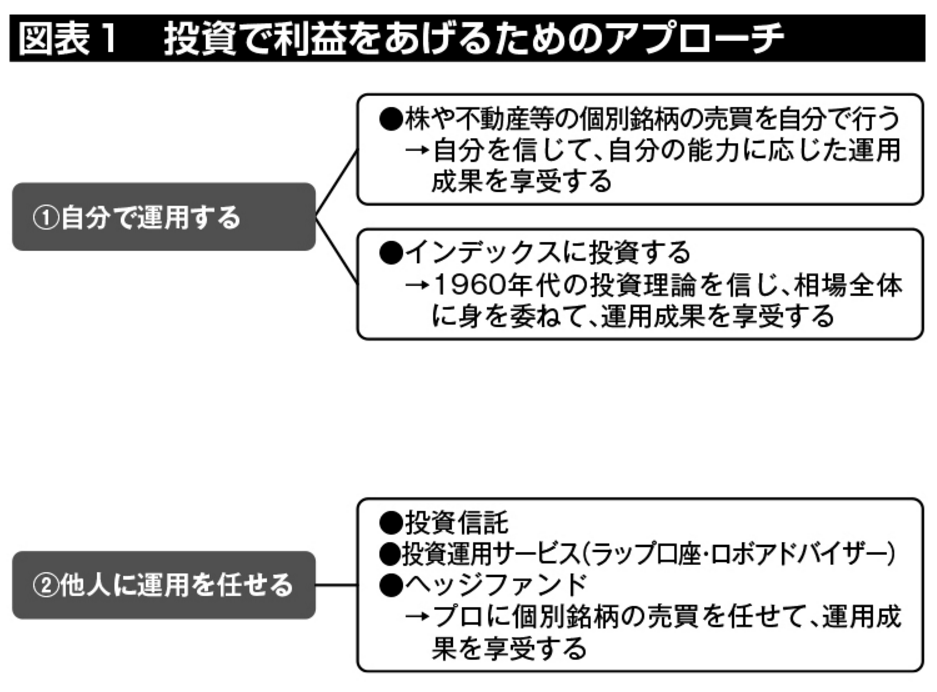

次に他人に任せる場合を検討してみよう。前述した図表1を再掲したい。

この図を見ながら考えて欲しい。あなたは、今までの投資経験の中で、通算で年利何%で運用できていただろうか?通算プラスで回っている人は日本人で2割しかいないのは冒頭で紹介した調査結果の通りだが、運用業者よりも自分の方が優れた過去実績をあげているならば、つまり、あなたがウォーレン・バフェットや海外の一流ヘッジファンド・マネジャーよりも、投資家としての知性や経験において優れているという意味だが、その場合に限り、「①自分で運用する」を選ぶのも手だろう。しかし、そうでないなら、「②他人に運用を任せる」の中から、適した選択肢を選ぶ方が賢明だろう。

では、「②他人に運用を任せる」を選んだ場合、どのようにプロを選べばいいのか。

まず結論から言えば、「コスト控除後の過去実績リターン」で一律に比較すればよい。

図表1の選択肢の中からあなたはどれを選ぶだろうか?

それでは、他人に任せるスタイルである「投資信託」と「投資運用サービス」について過去実績を中心に詳しく見ていこう。

投資信託を持つなら10年間は保有すべき

「投資信託への投資はデートではなく結婚だ」とは、『敗者のゲーム』の著者チャールズ・エリスの言葉である。エリスの指摘によると、個人投資家は投信の基準価格が高いときに買い、安いときに売ってしまうので、その投資信託自体が達成したリターンを大幅に下回った投資成果しか享受できないという傾向がある。そのため、投資信託を購入する際には事前によく吟味して、購入したら10年間は保有することが推奨されている。つまり、信頼できるファンドマネジャーを選んだら、10年間は信用するべきということである。長期投資は売買手数料の削減にもなる。

人気の高分配型投信の9割が赤字

さて、自分で資産運用をする時間がない人は、専門家が運用をしてくれる投資信託を購入することで、資産運用をプロにアウトソーシングしているわけだが、個人投資家がファンドを選ぶ基準は「高い利回り」だ。そこで、日本の個人投資家は、高分配型投信に群がっている。

実は、個人投資家に人気の高分配型投信100本のうち、「真のプラスのリターン」が出ているのは7本のみで、実に9割が赤字である(2016年1月末時点『ダイヤモンドZAi』調べ)。これはどういうことか?

実は個人投資家は分配金という「見せかけの高利回り」に誘導されているのだ。分配型投信に投資して高分配金が出ていても、それは元本を取り崩しているだけの場合がある。本当の利回りは、1年間の分配金合計額から基準価格が下落した部分を差し引いた正味の分配金を1年前の基準価額で割って算出する必要がある。

ところが個人投資家の多くは、金利と分配金の区別がつかないため、見た目の高分配金に惹かれ、質の悪い投資信託を購入しているわけだ。

『日本経済新聞』等のメディアで、「高分配型投信はタコ足であるから要注意、税務的にも不利」という記事が頻繁に出る。だから、高分配型投信を購入するのは、大手証券マンに強引に、もしくは義理人情でそそのかされた高齢者というイメージがある。しかし、実際は異なる。

大手オンライン証券会社での売れ筋ランキング(上位1位~5位)の大半も、これまた高分配型投信なのである。

実は、分配型投信の購入者の実に8割が、分配金を払った分だけ基準価格が下がる事実を知らないとされる(『日経ヴェリタス』)。

日本の個人投資家の金融リテラシーは、G7の中で第6位、世界全体で38位(S&Pグローバル・フィナンシャル・リテラシー調べ)。したがって、日本の個人投資家は非合理的な投資行動、つまり損をする可能性が高い行動をとる。その一例が、高分配型投信の購入への偏りということだ。

日本で販売されている投信で過去10年以上年率10%以上のファンドはゼロ

日本で投資信託を買うことについて、もう少し俯瞰してみよう。前述の通り、運用業者の質は、「10年間以上の長期実績で評価する」のが原則だ。理由は、「まぐれ」に騙されないためだ。わずか数年だけの運用成績なら単なる「まぐれ」かもしれない。単に全体相場という外部環境が良かっただけかもしれない。「無謀に高いリスクをとって、たまたま高いリターンを実現しただけ」なのかもしれない。そこで、最低10年間の実績を確認すれば、リーマン・ショック等の金融危機や下げ相場を無事に乗り切れたどうかがわかる。

そこで、日本国内に流通する投資信託の過去10年間の平均年リターンを調べると、年利10%以上のファンドは1つもない(2016年2月末モーニングスター公表データよりSMA/DCを除く全ファンド対象)。

証券会社や銀行に行くと、売れ筋ファンドのポップが目立つ。「1位〇〇証券US-REITオープン」「2位〇〇グローバル好配当株式(毎月決算型)」などと書いてある。綺麗なパンフレットがあるので手に取ってみたくなるが、もし長期投資に資するような優良ファンドを入手したいのであれば、眼を皿のようにして日本の個別投信を吟味してもしょうがない。

そもそも、日本で販売されている投資信託は、世界全体で販売されている投資信託のわずか6%に過ぎない。つまり、日本で売られている投資信託の中から投資対象を選ぶということは、世界中に存在する投資信託銘柄の94%を選ぶチャンスを自ら放棄していることに他ならない。そこで、富裕層は、海外で売られている海外ヘッジファンドを求めるわけだが、これは別章で後述するものとする。

投信の評価手法としての「シャープ・レシオ」

投信を選別するにおいては、過去10年の実績(コスト控除後のリターン)のみならず、リスク・リターンを測る「シャープ・レシオ」で評価すると実務的だ。

シャープ・レシオとは、ノーベル経済学賞を受賞したウィリアム・シャープが考案した指標だ。リスク(標準偏差)1単位当たりの超過リターン(リスクゼロでも得られるリターンを上回った超過収益)を測るもので、この数値が高いほどリスクをとったことによって得られた超過リターンが高いこと(効率よく収益が得られたこと)を意味する。異なる投資対象を比較する際に、同じリスクならどちらのリターンが高いかを考えるときに役立つので、投資信託の運用実績の評価等に利用されている。

計算方法は、得られるであろうリターンを想定されるリスクで割れば求められる。つまり、シャープ・レシオとは、リスクに対して効率的なリターンを得られているかを表す指標なのだ。シャープ・レシオの数値は大きければ大きいほど、効率的に運用できていることを意味する。たとえば、10%のリスクをとって10%のリターンを出しているファンドは、シャープ・レシオが1になる。一方で、20%のリターンを出していてリスクが40%であれば、シャープ・レシオは0.5だ。

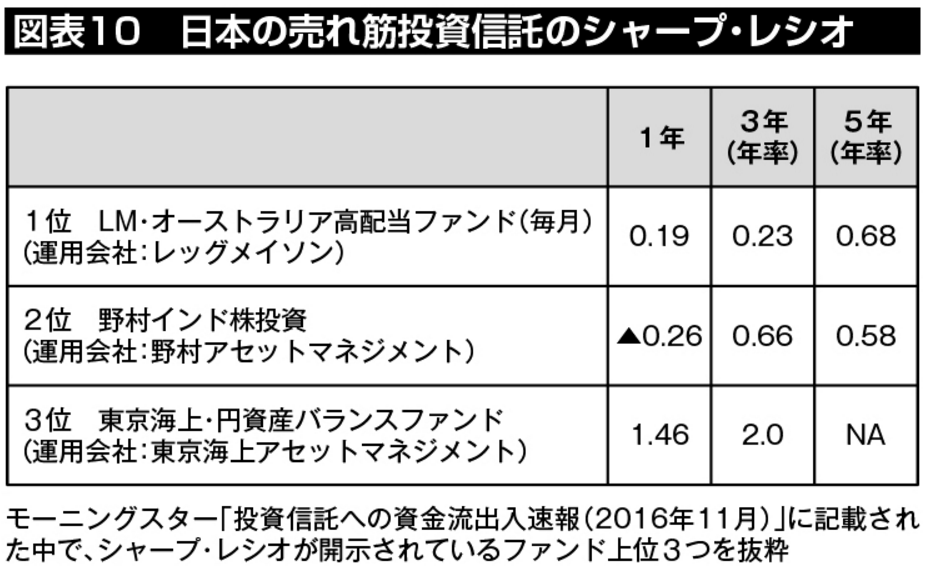

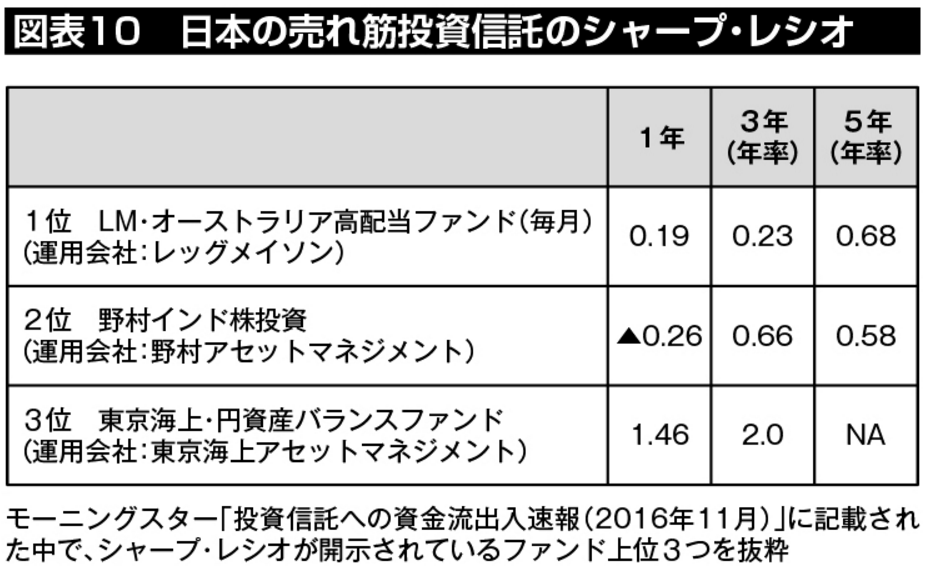

では、日本の売れ筋投資信託ランキングをもとに、1位から3位までのシャープ・レシオを見てみよう(図表10)。

この表の通り、とったリスクに対して効率的にリターンをあげている、すなわち低いリスクで高いリターンを出しているのは第3位の東京海上アセットマネジメントである。

1位と2位のファンドはハイリスク・ローリターンと言える。

なお、東京海上アセットマネジメントのファンドの年率リターンは1年で3%、3年で4.5%である(まだ5年間の実績はない)。

日本の投信でシャープ・レシオ2を超えるものは稀

前述したように、投信の評価には10年の観察が必要である。それは「まぐれ」をはじくためである。そこで長期のシャープ・レシオに注目する必要がある。シャープ・レシオは、リスク1単位あたりのリターンを示した指標であり、高いほど優秀なファンドと言えるわけだが、実は、日本で販売されている投資信託で、10年以上の実績がありシャープ・レシオ2以上のファンドはわずか1つしかなく、それも非常にリターンが低いのが現状だ。

他方、海外のファンドに目を向けると高リターンで、かつシャープ・レシオが優れているファンド、すなわち、低リスク高リターンのものもある。

たとえば、筆者が経営する投資助言会社ヘッジファンドダイレクトが推奨しているファンドであれば、低リスクの運用で、17年で2.8倍の実績。シャープ・レシオが約2.0で「低リスク・高リターン」が強みのファンドもある(Hedge Fund Manager of the Year 2年連続受賞2015・2016)。

シャープ・レシオ以外に、投信を評価する指標はいくつもある。

最悪時の損失(ドローダウン)に着目した「カルマー・レシオ」、ある確率の中での最悪リターンを評価する「バリュー・アット・リスク」に注目した「修正シャープ・レシオ」等があり、複合的に分析する必要がある。

なぜ日本の投資信託のパフォーマンスが悪いのか?

- 日本国内に流通する投資信託の過去10年間の平均年リターンを調べると、年利10%以上のファンドは1つもない(2016年2月末モーニングスター公表データよりSMA/DCを除く全ファンド対象)

- 10年以上の実績がありシャープ・レシオ2以上のファンドはわずか1つしかなく、それも非常にリターンが低い

このように日本の投信が芳しくない理由は、前述の通り、運用会社が販売会社の下請けや子会社であり、投信が投資家のためではなく証券会社のための手数料稼ぎの道具だった歴史的な経緯があるからだ。そのため、ファンドの早期売却を勧め、販売会社は手数料目当ての新商品を開発する。結果的に、長期の運用実績が蓄積されないのだ。

加えて、販売手数料は上昇傾向にある。2002年度平均で2.25%だったものが、2011年度には2.73%にまで上昇している。ちなみに、アメリカのファンドでは平均1.0%だ。

投資信託(=運用会社のファンドマネジャーの腕)のリターンが低く、その上、投資信託を販売する証券会社による販売手数料が高いとなると、日本で「手数料控除後のリターン」を最大化するのは難しい。

海外の優良ファンドを日本に輸入した場合

そもそも、金融自由化が遅れた日本は、先進国と比べて30年ほど遅れており、資産運用を担う専門家人材が育っていない状況にある。そうであれば日本のお得意の輸入の精神で、海外の優秀なファンドを日本にもってくればよいのではないかと思われるかもしれない。実際、ブラックロックやフィディリティといった海外の一流運用会社のファンドが日本で投資信託として売られている。しかし、国内で流通している個々の商品を見ると、前述のように優れた商品があるとは言い難い。

その原因は、海外のファンドを日本の投資信託に組成する過程で、つまり「輸入」する過程の中で、日本の金融業者が利益を得るために、投資家にとって手数料がかかるフィーダーファンドという仕様にされてしまう結果、リターンが減ってしまうからである。どういうことか?

元々の優秀な海外籍ファンド(海外ファンド)はマザーファンドと呼ばれるが、これを国内籍の投信にする際にはベビーファンドもしくはフィーダーファンドと呼ばれるビークル(箱)を創り、そのビークルを通じて、元々のマザーファンドに投資する形態をとる。その際に、たとえばマザーファンドの手数料控除後の年10%のリターンがあるとしても、中間に介在するフィーダーファンドのコストとして年2%を負担して投資せざるを得ないので、投資家の手数料控除後のリターンは8%になってしまうわけだ。そして、このフィーダーファンドを日本の証券会社が販売する場合には購入手数料3%を取るから、マザーファンドが年利10%の実績だったとしても、投資家の手元には結局5%しか残らないということになる。

つまり、「輸入」の過程の中で中間業者により利益を抜かれているため、最終需要者である投資家の手元に届く際には、低リターン高コストになってしまい、「コスト控除後の高リターン」というマザーファンドの本源的価値が、日本人投資家の手に渡るころには大幅に毀損されているわけだ。

投資家が投資信託を買うなら

金融リテラシーが低い層は「ハイリスクならハイリターン」「ローリスクならローリターン」と思いがちだが、現実には、「ローリスク・ハイリターン」(=シャープ・レシオが高い)を実現するファンドが存在している。つまり、そのファンドのファンドマネジャーが質の高い運用をしており、そのような投信を購入することで、手間と時間をかけずに運用成果を享受できる。そして、どのようなファンドを選ぶべきかのポイントは2つ。「過去10年間以上にわたり年利10%以上の実績」「シャープ・レシオが高い運用手法」。これだけを押さえておけば、大きなはずれはない。問題はそのようなファンドが日本にほぼ存在しないことであるが、投資家のリテラシーが向上した近年は、投資助言会社の支援で、直接、海外の優良ファンドに投資をしようという動きが出てきている。その優良ファンドの1つが、ヘッジファンドである。

絶対収益を狙うヘッジファンド

世界最高水準の実績を持つ運用業者がヘッジファンドである。「ヘッジファンド」を一言でいうと、ハーバード大学基金等の機関投資家や富裕層の資金を預かる運用業者で、相場の上げ下げに関わらず絶対的な利益を求めて活動することから、一般的な投資信託の業者とは区別されて呼ばれている。

ヘッジファンドと普通の投資信託との区別は次の通りだ。

一般的な投資信託・・・サラリーマン・ファンドマネジャーが、市場平均に対して相対的に勝つか負けるかを競いながら(ベンチマーク運用)、顧客の資金を運用し、信託報酬を得る。投資スタイルは主にロング(買い持ち)。

ヘッジファンド・・・自分の資金を入れたオーナー・ファンドマネジャーが、市場の上げ下げに関わらず、絶対収益を目指して(絶対収益運用)、顧客の資金を運用し、成果報酬を得る。投資スタイルはロング(買い持ち)とショート(空売り)を組み合わせる等、多種多様。

ヘッジファンドの詳細や、ヘッジファンドを含む海外の優良ファンドに投資する具体的なノウハウは次章で後述する。